电商快递步入承前启后新阶段,行业价格战不再具备基础,而核心龙头公司将有望持续提升盈利能力。

韵达作为通达系龙头之一,短期困境主要系疫情超额影响了公司二季度量价表现,而公司6月份额重回第二、7月预计进一步修复。因此预计Q2为业绩低点,此后逐季呈现向上修复。

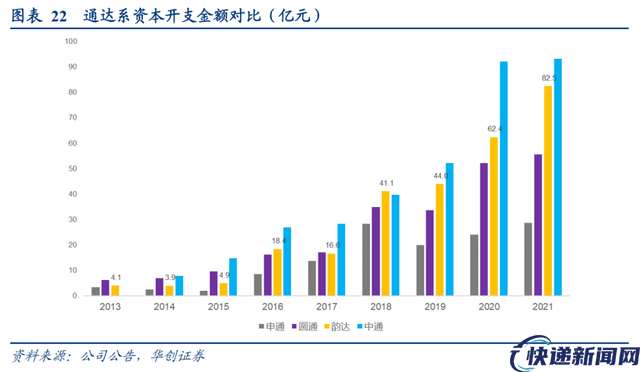

从历年资本开支规模对比来看,2016年以来韵达投入总规模位居电商快递第二,并且运营成本仍有下降空间。华创证券认为,韵达正处于产业逻辑与公司节奏共振阶段,上调评级至“强推”。

价格战基础不在

在历经价格战及疫情影响后,快递CR8指数已经站稳80%,达到84%以上的高水平,若考虑极兔收购百世业务,以及实际电商快递行业业务量份额,龙头公司集中度或更高,也意味着相互之间也难以进一步通过价格手段获取更大的优质份额。

与此同时,2020-21年行业业务量连续两年达到约30%的高增长,但结合疫情后线上网购渗透率存在大幅提升(实物网购占比25.9%),以及宏观环境的不确定性,预期在未来3-5年行业业务量或维持在10-15%左右的增速,虽较此前明显降速,但仍处于相对景气区间。

前述意味着当前快递行业已经经历了价格战导致行业集中度显著提升—>行业业务量拐点的阶段,正处于步入龙头公司经营决策出现重大转变(高价值/全链条)—>盈利长期拐点的新阶段。

核心电商快递公司在提供相对同质化产品下,为何不会持续进行价格战?以极兔为例,其6月日均超过4000万票,市占率约12%,亦达到其大陆地区收派成网的阶段性目标。根据胡润研究院发布的《2021年独角兽榜》,极兔估值已经达到约200亿美金,而中通当前市值仅210亿美金。

接下来,全球化故事,海外业务才是支撑极兔估值的核心。立足大陆地区后,22年再度席卷海外,开拓中东、南美、非洲5国。

而从通达系龙头中通来看,价格战下,中通与第二、三名份额差异较价格战前仍未显著拉开,而单票净利却从0.4元降至0.2元。去年以来,中通经营策略转向明确,从份额导向,转变为强调效益目标与产业链延伸、差异化服务。

向上修复底盘稳固

中通之外,自2018年,韵达份额超越圆通后,始终占据了行业份额第二名的位置,与圆通的份额差异最大在20Q3的2.9个百分点,22Q1仍有2.5个百分点的差异。

但22年4-5月,公司份额阶段性落后,分别落后圆通1.5及0.7个百分点,主要系与公司山西、北京业务受到疫情影响有关。

随着公司受影响区域的逐步恢复,业务量也将逐步趋于正常,6月韵达完成月度件量16.14亿件,同比仍略有下滑,但已基本恢复正常,份额超过圆通、重回行业第二,预计7月业务量较6月会进一步修复。

对比韵达与圆通,看似韵达21Q4以及22Q1单票快递主业利润较圆通有一定差距。但公司自身利润弹性并不低,21Q4-22Q1利润同比翻倍增长。

韵达21Q1-Q4扣非归属净利分别为1.80、2.11、3.15、6.96亿,同比分别-30.7%、-29.5%、6.7%、95.9%,单票扣非净利分别为0.05、0.045、0.067、0.13元。

22Q2在受到疫情影响下,4-6月业务量分别下降19%、7.9%及1.7%,预计收入、成本端均受到了较行业更大的冲击,而随着预计7月业务量重回增长,公司Q2单票净利或成为年内低点,此后预期会呈现逐季向上的趋势。

为什么判断向上动力明确?从宏观角度来看,快递行业属于规模效应极强的重资产行业,成本管理是核心竞争力,快递公司总部单票成本取决于其管理能力和资本开支能力所对应资产端能力,包括转运中心场地、自动化设备、干线车辆及信息化能力。

从2015年开始,该阶段申通与圆通在不同因素制约下,投资有所缺位或方向差异,导致相继失去头名位置。中通凭借同建共享理念以及率先自动化、精细化管理奠定了成本优势和份额优势。韵达则凭借极强的学习+创新追赶并保持住了第二名的位置(韵达在2018年份额超过圆通成为榜眼并保持至今)。

从历年资本开支规模对比来看,2016年以来公司投入总规模位居电商快递第二,持续构筑转运中心、自动化设备、高效运力运能等核心资产、核心资源,在数智科技、弹性运能、均衡网络等方面已经形成了明显的先发优势。

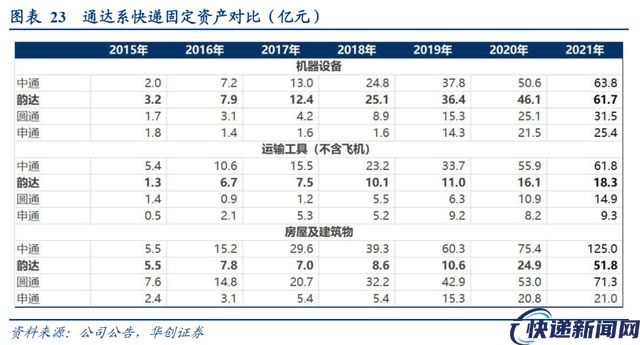

从固定资产构成来看,韵达在机器设备和运输工具方面持续领先于同行,仅次于中通。截止2021年底韵达与圆通、申通机器设备资产规模差距分别为30.3、36.3亿元,显著领先。

在分拨中心土地方面,韵达投入相对落后,资产规模仅排名第三,但20年起投入开始加速,截止21年底,与圆通差距缩小至约20.5亿元。

多样明确的优化空间

除了持续的高资本开支投入,韵达自2020年起,不断通过子公司开展资产证券化寻求进一步优化资产结构。

2020年11月成立“中信证券-韵达物流基础设施 1-X 号资产支持专项计划”,获批复储架发行总额不超过25亿元,发行期数不超过5期,2年内有效。

2022年6月,“中信证券-韵达物流基础设施2号资产支持专项计划”成立,实际收到认购资金约8.9亿。随着公司业务量恢复正常增长,以及更加优化的资产规划,公司固定成本折旧压力有望改善。

在提升规模效应方面,韵达持续优化建包、集包方案,通过转运中心直发网点,减少中转拆包,提高运营效率,缩减操作时间,降低网点运输成本;继续推进货品结构优化,深入实施“揽小、揽轻、控重、控泡”工程,不断降低单票的资源成本。

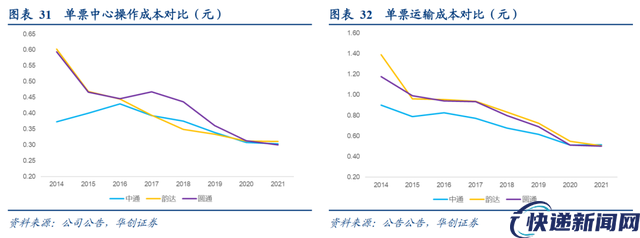

2021年,韵达单票中心操作成本从2016年的0.44元下降至0.30元,仅高于中通,与圆通持平。单票运输成本从2016年的0.95元下降至2021年的0.51元,追赶至中通的成本水平。2021年,公司继续进行提升拉直运输比例,票件拉直率88%,800公里以内票件拉直率95.8%。

而在费用端,同样具备可优化基础。21年韵达探索搭建大客户营销体系,一定程度增加销售费用。韵达2021年员工总数增加31%(圆通仅增加16%),其中销售人员数量大幅增长120%,达到2136人。随着公司体系从搭建到磨合再至逐步成熟后,相关单票费用的下行具备基础。

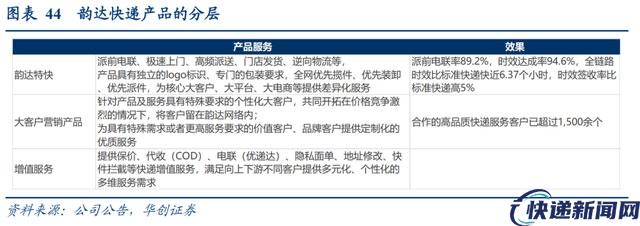

而从生态圈来看,韵达在仓储供应链、冷链、快运等均有体系布局,多元化或成为推动产品分层的基础。

由传统的“单一产品、无差别服务”,逐渐向“标准快递-时效快递-同城急递-冷链服务-附加服务”等丰富的产品矩阵发展,由过去大小包裹混合的“粗放型产品”逐渐向小件包裹、大件包裹、快运业务等细分。

综上所述,对于韵达自身,路径节奏清晰:一看7月后业务量重回增长预期;二看公司成本费用进一步优化;三看Q4旺季行业价格逻辑预期。

依据公司借壳上市以来估值水平,给予2023年20倍PE,对应约730亿市值,对应一年期目标价25.3元,预期较现价40%空间,上调评级至“强推”。

来源:华创交运,《快递观察家》编辑

微信扫一扫

微信扫一扫