【大河报·大河财立方】 4月份最后一天,“通达系”快递公司和顺丰的2020年度业绩已全部发布。

在新来者极兔“价格补贴战”的搅动下,通达系快递公司和顺丰在内的5家快递类上市公司中,顺丰和圆通的营收业绩均出现增长,而“桐庐帮”韵达、申通和中通业绩均出现明显下滑,其中申通净利润下滑超过九成。

进入2021年,快递行业情况并未出现好转,今年第一季度,“大白马”顺丰与申通业绩亏损,韵达下滑,仅圆通业绩出现增长。

2020年大家都赚钱

顺丰营收规模超其余4家快递公司总和

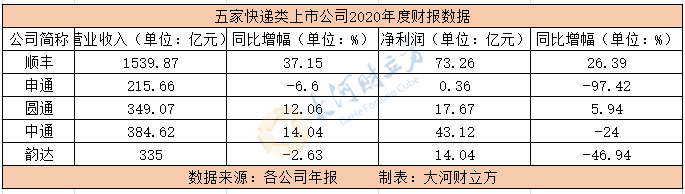

随着4月29日晚间韵达披露其2020年度报告,国内“通达系”快递公司及顺丰的快递公司2020年度业绩“盲盒”也随之被揭开:5家快递公司的业绩均为正数,其中2家公司业绩增长,剩余3家业绩下滑。

2020年度,顺丰和圆通均实现业绩增长,其中顺丰实现营收和净利润分别为1539.87亿元和73.26亿元,分别同比增长了37.25%和26.39%;圆通则分别实现营收和净利润为349.07亿元和17.67亿元,分别增长了12.06%和5.94%。

韵达、申通和中通的业绩则出现不同程度下滑,分别实现净利润14.04亿元、0.36亿元和43.12亿元,分别同比下滑了46.94%、97.42%和24%,其中申通的扣非净利润为负数,同比下滑超过100%。

就营收而言,顺丰是快递行业绝对的龙头,其在2020年内营收规模比其余4家的总和还要多出255.52亿元,相当于多出一个申通的规模。

根据数据,5家上市公司均出现了业绩增长幅度低于营收增长、业绩下滑幅度大于营收下滑的情形,与之对应的则是2020年度快递行业单票价格逐步下滑现象。

进入2021年,快递行业增收不增利的现象并未好转。在已披露的一季度报的4家上市公司中,各家快递公司应收均表现为增长,但保持盈利增长者仅圆通一家。

国家邮政局数据显示,从2020年1月份开始,国内快行业单价(元/件)总体呈现逐步下滑态势,从最初的13.24元降至今年3月份的9.69元。

有意思的是,就上述5家快递公司一季度报来看,它们都选择性地遗忘了“价格下滑”这件事,仅表示:“我国宏观经济发展日趋向好,电商经济的持续繁荣、公司服务水平提升等有利因素,驱动公司业务量及快递服务业务收入同比上升。”

“段永平门徒”搅局快递价格战

行业内卷或加速到来

对于2020年的快递行业情况,顺丰在2020年年报中表示,电商快递竞争趋于同质化,新玩家入局,价格战加剧。

价格战对于快递行业并不是一个“陌生”的事物,2007年至2020年,快递行业平均单价从28.50元/件逐步下滑至10.55元件,主要原因之一就是“价格战”。

顺丰表示,随着新玩家入局电商快递市场,低价策略成为新玩家快速抢占市场的主要手段,冲击电商快递行业原有竞争格局,价格战愈发激烈。

“少部分快递企业以补贴市场的方式,以较为激进的价格政策进行低价竞争、快速获量,导致部分区域的快递单价下行明显。”韵达表示,新进入者通过烧钱、补贴行为快速获量是短期行为,不是核心竞争力的体现,不可持续。

有业内人士告诉记者,顺丰所说的“新玩家”和韵达提到的“新进入者”可能是指极兔。

极兔是一家2015年在印尼雅加达创立的快递企业,最初只是满足OPPO手机在当地销售物流需要。2020年开始国内起网,并在2020年双11期间实现日均峰值接单量接近2000万票,极兔品牌创始人是OPPO印度尼西亚前CEO李杰和OPPO创始人陈明永。

由于陈明永与拼多多创始人黄峥在创业路上师出同门,均与步步高集团董事长段永平有着千丝万缕的联系,外界认为极兔速递的崛起在渠道上获得了拼多多平台的扶持,但在工商登记资料中,极兔与拼多多并无任何关联。

据公开数据显示,目前极兔在全国省市覆盖率已达到100%,服务网点区县覆盖率为98%,乡镇覆盖率为90%。根据极兔官网,目前包括拼多多、当当网、苏宁易购、微店、OPPO、VIVO、抖音、快手等在内的十多家电商平台达成合作。

李杰曾表示,要在2021年底日单量冲破4000万票、在2022年中冲击上市,用最短的时间成为位列中通、韵达之后的“中国加盟制快递第三”。

快递行业专家赵小敏表示,提升品质是个缓慢的过程,价格战的市场效果更加简单、直接、有效。由于快递企业出于自身收益的考虑,过去行业价格战的程度一直比较温和,而温和的价格战很难带来市场份额的增长,甚至会导致快递公司局部市场收缩。

“极兔入局之后,激烈的价格战加速了行业内卷临界点到来。”赵小敏表示。

快递行业价格战由来已久

加盟网点成为最受伤者

快递行业价格战由来已久,几乎已成为快递行业的常态,这与2013年百世汇通的价格战奇袭得手不无关联。

彼时,在快递行业尚无名气的百世汇通,突然在浙江义乌市场开启超低价策略,这一行为帮助百世汇通打破了快递价格市场的平衡,导致“通达系”不得不跟进。此役过后,百世汇通顺利晋级“四通一达”圈子。

此后几乎每隔一段时间,快递市场就会掀起一场价格战,快递行业单件收入则持续下跌,这也导致不少快递企业的网点逐步陷入持续亏损的受伤境地。

上述业内人士表示,过去很多年,所谓快递行业的价格战,基本上都是由快递网点去打,由此导致的客单收入损失也多由网点承担。很长一段时间,快递网点本身增加的客单数量一定程度上抵消了单票收入下滑带来的影响,随着经济增长方式的转型,客单数量增幅下滑甚至减少,这个平衡也随之被打破。

据介绍,一些网点为了生存,也会为了增加客单数量而代理揽收其他快递公司的件,虽然这样违反加盟协议,但为了生存也不得不选择这样做,而这也在客观上为极兔的快速扩张提供了便利条件。

对于极兔的“蹭网”行为,2020年10月份,包括韵达和圆通在内的多家快递公司纷纷内部发文,禁止旗下网点代理极兔业务的通知,要求拦派两端不得以任何理由、任何形式代理极兔业务,否则重罚或限期整理,情况严重的作清退处理。

对于年报业绩变脸,申通快递解释称,本报告期内市场竞争激励,市场价格下降幅度较大,为维持快递网络的健康发展,增强加盟网点的客户拓展和服务能力,公司加大了市场政策的扶持力度,未来公司将集合市场环境灵活调整相应的政策,保持公司网络长期稳定发展。

而韵达则表示,2020年度,公司加大了对加盟商及一线快递员的帮扶力度,提高末端服务效率和服务能力,明显降低快递小哥的单票履约劳动工时。

赵小敏表示,主要是因为以前对快递网点投入太少,而在激烈的价格战之下,不少快递网点都不得不面临亏损甚至“扛不下去”局面。

赵小敏表示,快递行业的特殊性在于闭环运转,快递员、网点、分拨中心和总部管理体系,一样都不能少,任何一个环节出了问题,都是牵一发而动全身的。

下一步突围方向

专家表示:快递业应主动与产业融合

快递行业大战的负面效应,也吸引了政策层面的关注。

4月22日,浙江省政府第70次常务会议审议通过了《浙江省快递也促进条例(草案)》(以下简称《草案》),后续将以法规案形式提请浙江省人大常委会审议。

《草案》规定,快递经营者不得以低于成本的价格提供快递服务,电子商务平台经营者不得利用技术等手段阻断快递经营者正常业务,平台型快递经营者不得禁止或者附加不合理条件限制其他快递经营者进入。

而与此同时,韵达也在其年报中认为,2020年第二、三季度快递行业竞争加剧属于短期现象、阶段性行为,快递行业的运行环境季度环比正在修复向好,并乐观预计2021年市场环境会不断改善。

国家邮政局数据显示,2020年快递与包裹服务品牌集中度指数 CR8为82.2,市场较为集中。头部快递企业凭借人才、科技、资本的优势,不断优化服务,提高市场占有率,以规模效应筑牢成本优势,部分中小型快递企业逐步退出市场,强者愈强的“马太效应”更加凸显。

对于快递行业下一步的发展方向,不少快递公司将目标投向了绿色低碳和提升服务质量等。

赵小敏则认为,目前电子商务仍是拉动快递行业规模扩张的重要动力,随着国内总消费规模的下滑,电子商务带来的拉动效应也将逐步下降,而利用现有的物流体系加强与实体产业的直接业务合作,则成为一个可能的方向。

在其看来,相比于传统干线物流运输业,快递行业拥有更为完善的网络、能够直达个人和工业消费的前端,而且效率更加明显,这将对现有制造业实现供应链体系转型升级提供机遇,进一步降低实体经济的供应链成本,反过来也为快递行业拓展了新的业绩增长空间。

上述业内人士则认为,目前国家对实体经济的支持力度正在加大,与产业经济结合,快递行业也将有机会分享更多相关政策红利,实现更为广阔的发展。(记者 吴春波)

微信扫一扫

微信扫一扫