2020年的关键词绝对不止“社区团购”、“同城配送”,阿里健康、京东健康的相继上市,就已预示着互联网医疗这片水已被搅起更大的浪花。

毫无意外的是,与此相对应的医药物流,已经成了快递、物流企业的争相入局的新风口。

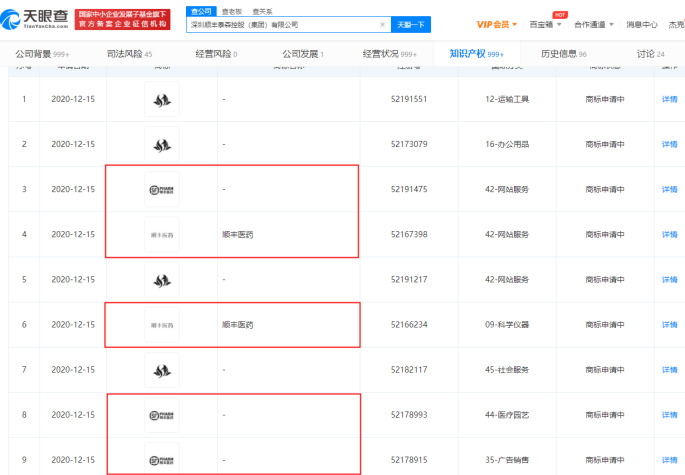

天眼查信息显示,12月15日,顺丰控股全资子公司——深圳顺丰泰森控股(集团)有限公司申请多条“顺丰医药”商标,商标国际分类涉及网站服务、广告销售、运输贮藏等,目前商标状态为“商标申请中”。

从其国际分类来看,顺丰此举意指医药物流,而不仅仅是医药配送。

根据百度释义,医药物流是指为依托一定的物流设备、技术和物流管理信息系统,有效整合营销渠道上下游资源,通过优化药品供销配运环节中的验收、存储、分拣、配送等作业过程,提高服务水平和资金使用效益,实现的自动化、信息化和效益化。

医药物流并不是简单的药品进、销、存或者是药品配送。这也就意味着,顺丰本身具备了物流技术、营销、供应链等方面的综合能力,才有这样的底气剑指医药物流。

而在医药物流领域,不仅有京东物流以及最早涉足医药物流领域的中国邮政在发力,还有美团、饿了么、达达快送等本地生活平台也涉及医药配送业务,顺丰只是其中之一。

最早涉足医药物流领域的中国邮政自2006年开展药品统一配送业务,今年8月,中国邮政与石药集团携手共同打造“邮政石药大药房旗舰店”,并推出“邮政+”合作经营药店的模式,打造邮政特色医药连锁零售新模式,还申请了“中邮医药”等商标,涉及分类包括“医疗器械”“社会服务”“医药”等。目前商标状态均为“等待实质审查”。

京东物流则在2014年开始打造冷链物流体系,2018年正式推出京东冷链,专注于医药物流等领域。2019年8月起,京东物流医药业务正式引入医药合伙人模式,携手合伙人共建医药物流底盘能力,打造全国医药仓干配网络。

也是自2014年起,顺丰开始试水医药物流。

2014年3月,顺丰就开始成立医药物流事业部;同年11月成立冷运事业部,专注于医药冷运配送;2016年开始参与到二类疫苗的配送业务。

时间来到2019年,顺丰冷运及医药业务整体营收已达50.94亿,同比增长32.54%。并且截至2019年底,顺丰医药网络覆盖219个地级市、1547个区县,拥有4个GSP认证医药仓,总面积3万平方米,仅通过GSP验证自有冷藏车就有242台。

不仅如此,顺丰还获得了第三方医药物流的准通行证。今年6月,顺丰宣布获得了首个药品第三方物流“告知承诺公示制”资质。紧接着,8月中下旬,顺丰医药供应链(河南)医药第三方物流运营在郑州市正式启动。

俨然,顺丰思变蓄谋已久。从试水到逐渐深入发力医药物流,不过是顺丰思变中的长久战略。而面对“三通一达”等快递企业的竞争压力,除了进军外卖市场、同城配送、网络货运等,医药物流只是顺丰近年来动作频频的又一个动作。

潜在的增量机会自然是顺丰布局医药物流的原因之一。数据显示,受疫情影响,互联网医疗服务热度上涨,预计2020年医药电商交易规模将首度突破千亿大关,达1876.4亿元,增长94.58%。对于顺丰来说,充分发挥好外溢的配送能力,利用日渐增长的医药配送需求,顺丰则很大可能会提高边际效益。

但问题在于,顺丰此前的零售、餐饮等动作几乎都是反向的往运力的B端——订单派发市场切入,而在市场中似乎并未激起大波澜,包括社区便利店业务嘿客、顺丰优选在内等。

经过6年的医药物流探索,不尽让人疑惑,无论是在医药物流基础设施还是经验上,顺丰都已具备一定的基础,顺丰是否也将以B端为突破口呢?是否还会遭遇零售、外卖业务同等困境?我们不得而知,但也不必过早否定。

业内观点认为,电商垂直物流的优势主要体现在承接平台销售流量,主要做2C业务,靠流量优势夺取末端配送市场份额。从目前医药电商销售规模来看,2C业务仅占医药物流整体规模很小的比例,还未形成规模效应。

笔者发现,除了C端,相对而言,B端业务在医药物流中也还未形成规模效应。

顺丰本身的优势在于中高端市场,而无论是B端还是C端,医药物流领域都不似零售、外卖玩家竞争激烈,作为“快递一哥”的顺丰,还是最有潜力的。那么,能否一骑绝尘,就看顺丰能否充分发挥出优势了。

本文链接:https://www.dsb.cn/134956.html来源:电商报 作者:电商报 王小孟

微信扫一扫

微信扫一扫