来源:新世纪评级

新冠疫情对经济运行产生的短期冲击正逐步显现,但作为疫情防控期间重要的“民生通道”,快递行业业务运营相对通畅,负面影响可控。2020年春节期间快递业务量同比上年春节增速明显上升,但考虑快递货物或主要为疫情相关医疗物资及粮油米面等生活必需品,其他物品需求或有所下降,加之疫情期间快递员复工比例低、交通管制以及下游发货延期等因素影响,短期内快递业务量仍略有承压;

快递业务相关人工成本、防疫成本和单位租金等相关刚性成本均有所上升,但相关减税降费以及电商平台补贴政策,能在一定程度上缓解成本压力;

疫情导致线上订单积压,加之纵观历年第一季度快递单票收入偏高的经验推断,预计今年第一季度快递收费水平将提升,整体盈利水平有望持稳。目前快递行业整体财务杠杆水平较低,发债数量及规模均较小,主要通过银行借款及发行股票融资;快递企业盈利稳定性较强,账面资金较为充裕,加之其较好的业务获现能力,经营性现金流表现较好,均能为其在疫情期间的债务偿付提供较好的保障。后续需重点关注疫情结束后国内快递行业不同运营模式下的企业间信用质量分化。

快递业务系在承诺的时限内快速完成的物品寄递活动,主要分为揽件、分拣、转运、投递等环节,尤其是揽投环节人工需求量大,劳动力密集特征明显。其上游供应商主要为运输供应商、燃油供应商等,下游客户主要为电商、批发、零售等企业,我国快递行业中的电商件占比超60%。电商发展是快递业发展的助推器,同时快递业亦为线上消费关键基础设施。

目前,我国正在经历的新型冠状病毒(简称“新冠病毒”)由于其超强的人传人感染性,自2020年1月23日始,各省份陆续启动了重大公共突发卫生事件一级响应;国务院办公厅于2020年1月27日发布关于延长2020年春节假期通知,延长春节假期至2月2日,各地方政府也陆续出台了延期复工的通知。疫情蔓延及防控压力导致多地企业复工时间进一步推迟,职工多数“居家办公”,学生开学时间亦有所延迟,部分社区建立“出入证”制度加之一些地方政府还出台了交通管制政策等一系列措施促使居民开启“宅”生活,倒逼线上消费短期上升。而快递作为线上消费“重要载体”以及疫情防控时期重要的“民生通道”,发挥着重要作用。

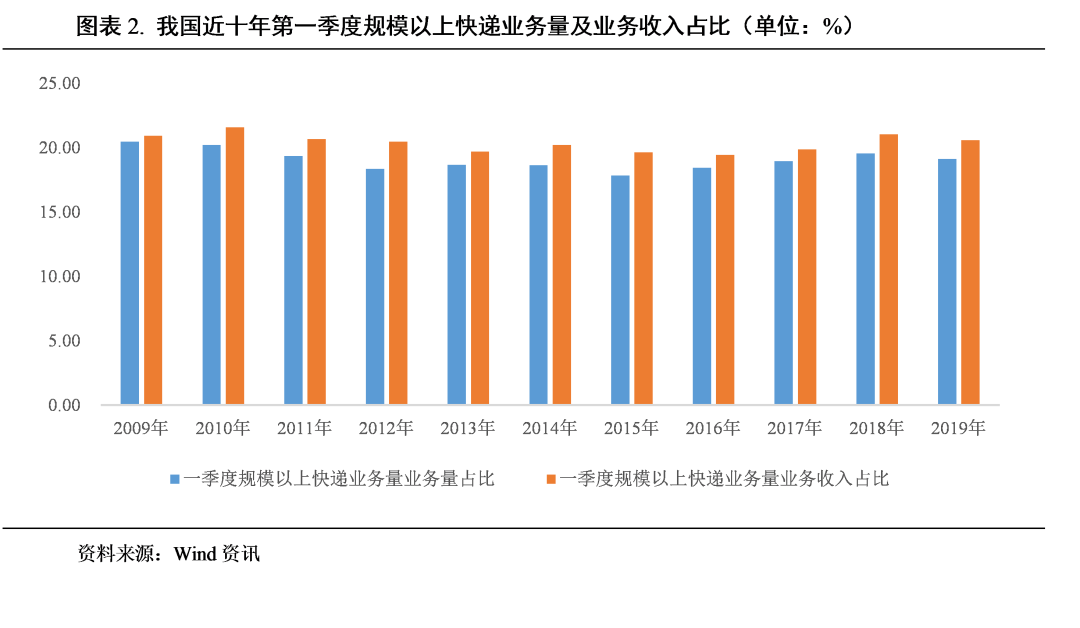

从快递业务量完成情况看,历年第一季度均为行业相对淡季,近十年来第一季度规模以上快递业务量的全年占比均低于25%,为20%左右。但本次疫情经春节前人员广泛流动而扩散,且传染性强,各地多采用物理隔离方式强化疫情防控,因此疫情期间相关物资运输线上需求增长,快递业务量相应上升。

根据国家邮政局发布的《2020年1月中国快递发展指数报告》,1月24日至29日,全国邮政业揽收包裹8125万件,较上年春节(2月4日至9日)同比增长76.60%;投递包裹7817万件,较上年春节同比增长110.34%。尽管春节期间包裹揽收量同比上年春节增速较大,但主要系医疗物资刚性需求以及粮油米面等生活必需品的提前储备需求,其他生活相关生活物资需求有所下降,预期2020年第一季度,快递业务量仍将受到内部(部分快递企业快递员复工比例低、复工后居家隔离推迟复工时间等)及外部(跨区域交通管制、商家无货可发或推迟复工无人发货等)综合因素影响而有所承压。根据国家邮政局,计划在本月(2月)中旬快递业生产要恢复到正常产能的4成以上;到本月下旬,根据疫情变化和形势发展继续提高产能比重。预计疫情得到有效控制之后,前期积压的快递业务订单或将带动快递业务量出现明显反弹。

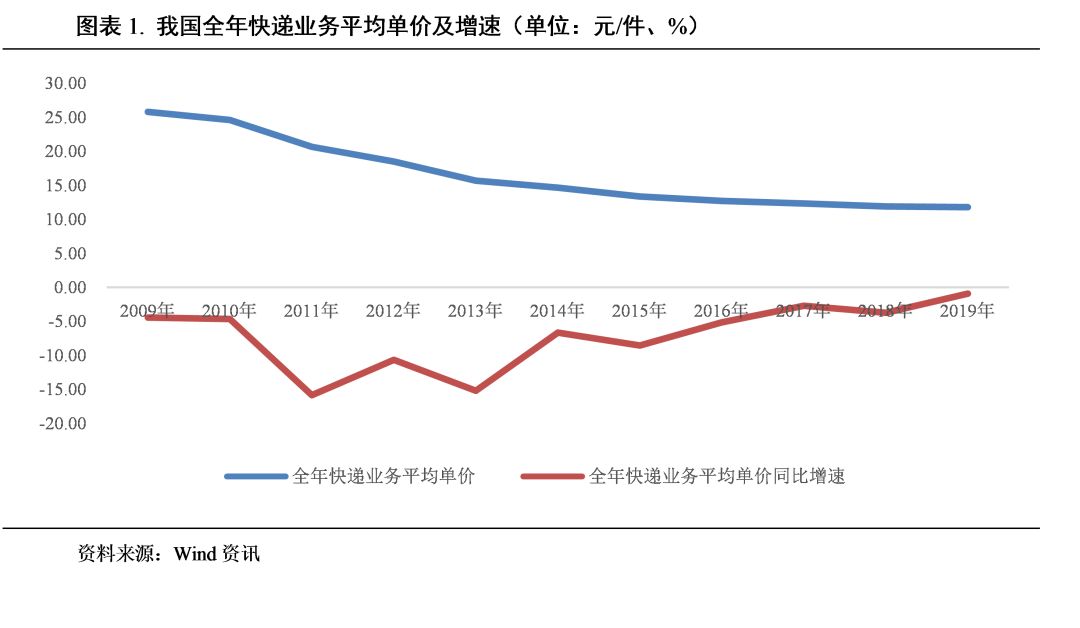

从快递价格情况来看,快递业务具有标准化、易复制的特点,过去十年间快速发展过程中市场竞争激烈也日趋激烈,快递单价呈下降趋势,2019年快递业务全年平均单价较2009年跌幅达54.26%,但在租金、人工等刚性成本不断上升的背景下,降幅已趋缓。从历年第一季度业务收入占比情况来看,均高于同期业务量占比,能在一定程度上反映出当期快递收费水平相对较高,主要系春节前后人工成本上升推动快递收费提升所致。受疫情因素影响,短期内快递人员复工率低并导致线上订单积压,预计2020年第一季度快递收费水平或有一定程度提升。

从成本情况来看,快递业务成本主要由中转成本(中转过程中产生的运输成本、人工成本、装卸扫描费)和派单服务费(适用于派件费计入总部收入的快递企业)构成。其中,在疫情因素影响下,快递企业自身运营成本相对上升,主要包括(1)人工成本受春节及疫情双重因素影响,快递员复工率低,人工工资上升;(2)经营场所和运营过程中所需防疫物资和消杀等防疫相关增量成本;(3)阶段性未运营或运营受限的房屋租金以及未复工总部职能人员薪资等。针对上述情况,我国颁布了相关政策以降低快递业务成本,主要包括(1)2020年2月7日,财政部、税务总局联合发布关于抗疫期间的税收优惠政策:对纳税人提供公共交通运输服务、生活服务以及为居民提供必需生活物资快递收派服务取得的收入,自1月1日起免征增值税;(2)经国务院同意,2月17日开始至疫情防控工作结束(免费时间暂定至6月30日,根据疫情进展或提前或延后),全国收费公路免收车辆通行费。此外,电商平台如菜鸟和拼多多等推出对物流订单的补贴政策,亦有助于缓解成本压力。综合上述情况,预计疫情期间快递企业成本或呈稳中略升态势。

总体来看,短期内疫情对快递行业影响主要体现为业务量有所承压,单票收入稳中有升,成本相应略有上升,快递行业所受影响可控;中长期来看,此次疫情或将加速线上消费习惯形成,有利于快递行业发展。

本次疫情对快递行业内各企业的影响程度存在一定的差异性,主要表现为疫情对快递生产经营效率的负面影响程度。不同运营模式下,各快递企业所受影响各异,以自营门店为主的企业在复工效率及管理上更具优势,并有望获得业务量及口碑的双提升,譬如直营模式经营的“邮政”、“顺丰”及“京东”,上述三家企业也得到部分省份邮政局认可,规定除上述快递企业外,其余企业不得早于2月9日24时前复工,体现出直营制快递企业在应急事件冲击中更强的抗风险能力。此外,为应对新冠疫情,国家邮政局表示要“积极推广定点收寄、定点投递、预约投递、智能快件箱投递的模式,尽可能减少人员之间的直接接触”,智能快递柜作为“无接触配送”的重要载体有望在本次疫情后得到加速建设,市场渗透率或快速提升,但可能一定程度加大快递企业资本性支出压力。

目前我国快递行业主流品牌主要包括“邮政”、“顺丰”、“中通”、“圆通”、“申通”、“韵达”、“百世”、“京东”及“德邦”等。随着2016年以来主流快递企业纷纷上市,企业现金类资产也相对较为充裕,图表3列示的快递企业2019年9月末现金类资产占资产总额比重在8~21%之间,加之快递业务获现能力强,经营性现金基本呈净流入且大部分企业净流入规模较大,可为企业业务运营提供较高的保障,行业整体债务依赖程度相对较低。同时我们也关注到,主要快递企业近三年来第一季度的经营现金流表现均相对较弱,后三季度现金流表现更好,尤其在“双十一”和“双十二”等购物季。本次疫情扩散于1月下旬,2月份受影响相对较大。但预计对快递企业经营现金流的全年影响总体可控。

目前国内快递行业债务依赖度较低,但个体差异较大。行业内发债企业数量少,发债规模普遍较小,主要依靠银行借款及发行股票融资。发债企业中仅中国邮政、韵达股份及顺丰控股(下属子公司)存在一年内到期的应付债券,余额分别为130.00亿元、10.00亿元和5.00亿元,其中中国邮政于3月底前将有30.00亿元到期。

综上,本次疫情或造成短期内快递业务量下降,但在政府、电商平台相关政策支持下,疫情期间快递行业成本压力将有所缓解,加之单票收入有所提升,短期内快递行业信用质量持稳。中长期来看,此次疫情或有助于加速居民线上消费习惯培养,有望进一步促进快递业务发展。目前快递行业内整体财务杠杆水平较低,盈利稳定性较强,账面资金较充裕,加之经营环节现金流良好,能为即期债务偿付提供较好的保障。重点需关注此次疫情影响下未来国内快递行业分化,重资产且高效率运营的快递企业有望获得更有力的外部政策及融资支持,采取松散型加盟商运营模式且缺乏资本投入能力的快递企业或将持续面临挑战。

[1]全称分别为中国邮政集团有限公司、顺丰控股股份有限公司、中通快递股份有限公司、圆通速递股份有限公司、韵达控股股份有限公司、百世集团、申通快递股份有限公司和德邦物流股份有限公司。

作者 新世纪评级工商企业评级部 喻俐萍

微信扫一扫

微信扫一扫