来源 | 运联智库(ID:tucmedia)

作者 | 曹莉

编辑 | 小L

10月10日,极兔速递发布2024年第三季度经营数据,东南亚、中国包裹量同比增近两成。其中,东南亚包裹量达到1117.3百万件,同比增长19.1%;中国包裹量为5051.0百万件,同比增长18.7%。

而在一个月前,极兔速递宣布获得定期贷款融资近90亿元,“金主”来自多国银行机构。

众所周知,快递行业是一个高规模效应、高网络效应的行业,哪家快递企业不是在腥风血雨中一路厮杀至今,这背后更是少不了资本的支持。

2016年至2017年,国内民营快递企业如申通快递、圆通速递、顺丰速运、韵达快递、中通快递集体完成上市,大量资本涌入快递市场。快递企业不仅由此获得高市值,更是借上市完成巨额募资,纷纷开启快速扩张之路。

如2016年,圆通速递率先成功上市,募资66亿元;中通快递在美国纽约证券交易所上市,募资额达到14.06亿美元;2017年,顺丰通过借壳鼎泰新材成功在深交所上市,当时市值达到2000亿元。

此后,德邦快递、京东物流、极兔速递等“后起之秀”也在随后的几年里先后完成上市。

而上市之后,快递物流企业继续通过股权融资、债券融资、长期借款等手段来进行融资活动,以筹措资金满足公司发展需要。

那么,快递企业融资的钱都花在了哪儿?这些投资是否有效推动了企业的增长?

1、快递企业都把钱花去了哪儿?

1)基础设施建设。

中国快递业务量自2014年起稳居世界第一,2024年我国快递业务量也突破“千亿件”大关。而随着包裹时效要求越来越高,单量越来越大,就越离不开基础设施等重资产的支撑,如园区、分拣中心等的建设。

2020年,顺丰对分拣中心的建设投资达到38.38亿元;2021年,顺丰发起220亿元的定增,其中60亿元用于速运设备自动化升级项目、50亿元用于新建湖北鄂州民用机场转运中心工程项目、30亿元用于数智化供应链系统解决方案建设项目、20亿元陆路运力提升项目、20亿元用于航材购置维修项目。

2)技术升级与创新。

随着快递行业从“快速增长”转向“高质量发展”阶段时,国内快递企业逐渐向现代物流企业、综合物流服务商转变。信息技术、环保低碳等领域成为各企业关注点。

如2024年上半年,圆通速递研发费用达7025.04万元,同比大增191.81%,主要用于数字化转型和新兴科技的应用。

3)运输能力提升。

快递企业通过购买运输工具的方式,以扩充运输能力,提高服务能力。其中最为亮眼的当属中通快递。2024年,中通快递拥有行业内最庞大的自有运输车队,车辆规模达到了10000辆。

此外,如申通快递的自有车辆从2018年的2941辆,上升到2024年上半年的超7000辆。

在航空物流领域,除了很早就开始启动空网布局的顺丰外,近些年,包括中国邮政、圆通速递、京东物流等快递企业也纷纷开始斥巨资扩充航空运力。

4)市场扩张。

快递企业利用融资资金进行市场扩张,是较为常见的方式。比如,通过收并购方式拓展国内外市场,开拓新的服务线路、增加服务网点,以及开发新业务如冷链物流、国际快递等。

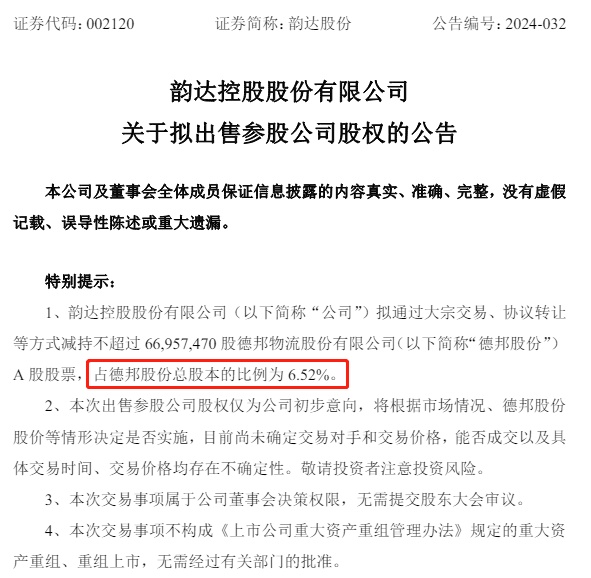

如京东物流在2020年8月和2022年3月,分别以30亿元和89.76亿元收购跨越速运股权和德邦快递,以扩大其货运网络、增强一体化供应链解决方案能力,并补足京东物流重货网络短板。

2021年,极兔速递收购百世快递中国的品牌、客户基础和技术平台,弥补了自己的中国市场网络空白;2023年5月,极兔速递耗资11.83亿元收购了丰网网络,进一步提升网络服务能力;2024年5月,极兔速递将数千万美元增资资金用于优化提升包括阿联酋和沙特阿拉伯在内的中东及北非市场,持续扩大国际版图;另一方面,继续升级中东本地化战略。

2021年9月,顺丰以175.55亿港元收购嘉里物流51.8%的股权,完成了交割。依托嘉里物流在大中华区和东盟地区广泛的物流网和客户资源,顺丰弥补了市场空缺,进一步扩大了其在国际货运网络的规模。

此外,低碳环保技术、购置新能源车、技术研发领域,诸如京东物流、顺丰、韵达快递等快递企业也多有关注并投入。

2、大手笔的投入背后,快递企业收效究竟如何?

能否有效利用这些融资资金,决定着快递企业能否获得良好发展。

过去,国内快递企业追求规模效应,在基建设备、软件技术方面的投资频增。但在当前形势下,企业做大规模不难,难的是能够持续赚钱。

这方面,中通快递最先意识到快递行业是一个基建驱动、运营驱动的市场的企业,在大规模进行分拨中心、自建车队等投入的同时,也通过数字化技术手段快速降低成本。

回顾过去五年的财报数据,中通快递2019年—2023年调整后净利润分别为52.92亿元、43.264亿元、47.01亿元、66.59亿元、90.06亿元,领跑快递企业盈利榜。2024年上半年,中通快递更是以超40亿元的净利润,成为加盟快递企业中最能赚钱的快递企业。

在今年营收增长和业务量增速方面都保持领先的极兔速递,前几年通过大量资金投入推动以价换量、换市场的策略,同时施以收并购方式在国内快递市场争得大量市场份额。

截至今年上半年,极兔速递在中国的市场份额为11%,相较2023年上半年提升了1.1个百分点(按可比口径计算)。今年前三季度,极兔速递中国市场的日均包裹量达到5070万件,累计完成快递包裹量约138.87亿件,同比增长29.8%。可以预见,其市场份额有望进一步提升。

今年上半年,京东物流实现经调整后的净利润31.2亿元,同比增长2631.2%,创下新的盈利纪录。

京东物流净利润的大幅增长,一方面得益于跨越速运和德邦快递的贡献,另一方面则是因为其在业务结构和客户结构上的优化,以及在网络布局上的改进与迭代。

上半年,顺丰实现归母净利润48.1亿元,同比增加15.1%。其中,时效快递业务是盈利的主要贡献者。这离不开顺丰对于整体运营能力的规划。

比如,航空运输能力上,顺丰持续扩大全货机机队规模;另外,顺丰顺丰不断进行技术创新和研发投入,引入AI大模型等技术应用,提升自动化、智能化水平,以保持其在时效快递领域的领先地位。

总的来看,快递企业通过融资,能够快速补充弹药,实现业务扩张、增强运营效率、提升市场竞争力。然而,资本市场变化莫测,快递企业近几年也必须面对融资难的挑战。而此时,考验的就是企业自身真实实力了。

微信扫一扫

微信扫一扫