本文来自“深响”旗下关注财经领域的新媒体“资本深探”(deep_insights)。

「资本深探研习系列」以行业为半径,扫描头部企业案例,深度探究本质与价值。这是资本深探物流研习系列的第004篇,聚焦中通快递。

点此查看物流系列第001篇:刘强东的远见,详解京东物流为何能克时艰 | 物流研习系列

点此查看物流系列第002篇:顺丰的实力与忧虑 | 物流研习系列

点此查看物流系列第003篇:网点瘫痪?暴力分拣?详解百世快递财报:以低价换市场的策略真的好吗?

©️资本深探原创 · 作者 | 蔡宝汪

在大多数人习惯性的认为明星快递公司顺丰是行业内绝对的“一哥”的时候,另一家低调的快递公司则用实际行动表示绝对的“不服”。

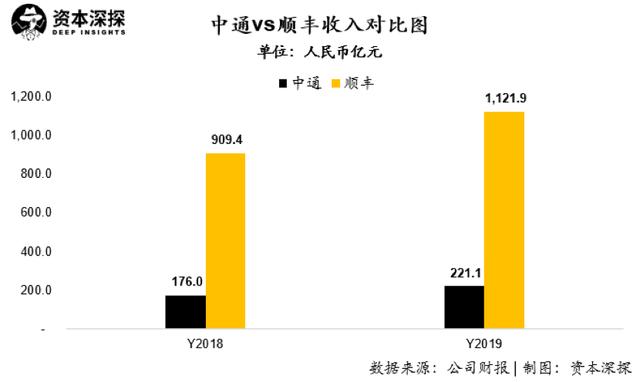

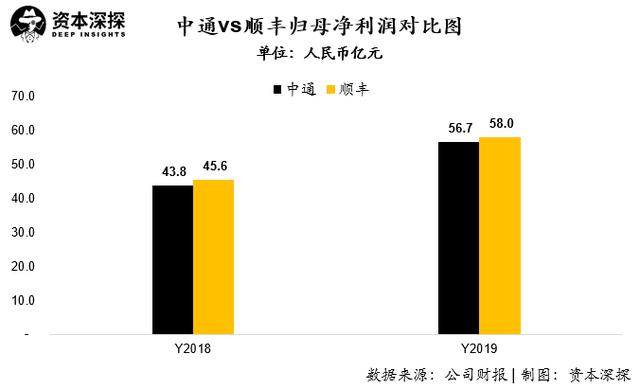

中通的快件完成量则高达121.2亿件,市场占有率达到19.1%,为全行业第一。虽然顺丰的收入是中通的5倍多,但两者的利润规模却非常接近。

与顺丰、京东物流等快递公司自带明星光环不同,中通长期以来在人们的感知里就仅是“四通一达”这几家快递公司中的一家,几家公司没有什么差别。

但实际上目前国内中通和顺丰两家公司,领先其他快递公司一大截。

3月17日,在美股上市的中通快递公布了其2019年四季度及全年业绩报告。报告显示,中通在2019年四季度取得营业收入68.5亿元人民币,同比增长21.7%;公司调整后(Non-GAAP)净利润为16.3亿元人民币,同比增长26.5%,净利润率高达23.8%。

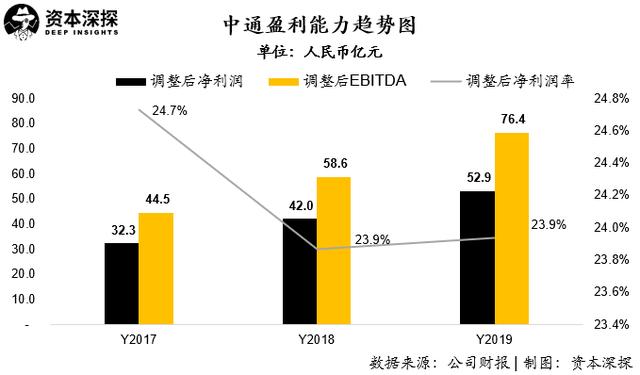

2019年全年,公司实现总营业收入221.1亿元人民币,同比增长25.6%;全年调整后净利润为52.9亿元人民币,同比增长26.0%,净利润率为23.9%。

除了惊人的净利润率以外,另一个指标也使得中通得以在所有快递公司中鹤立鸡群,那就是中通是至今唯一一家快递公司年快件业务量超百亿的公司,而这也给了中通足够的底气和顺丰掰一掰手腕。

2019年,中通全年总共完成快件业务量121.2亿件,相比去年同期增长42.2%;市场占有率达到19.1%,较2018年提升2.3个百分点,为全行业第一。

对比来看,顺丰主打自营高品质快递,中通主打量大价优的加盟商模式,两家公司在同一行业的不同方向上均做到了极致。顺丰以优秀的服务质量以及行业内最高的票单价统治这高端市场,而中通则以极低的票单价占领着淘宝、拼多多广大“包邮”商家的心。

模式上的不同也使两家公司在收入规模上产生巨大的差距。根据两家公司公告的2019年业绩显示,顺丰2019年预计收入为1121.9亿元人民币,是中通收入规模的5倍多;但中通的快件完成量则高达121.2亿件,市场占有率达到19.1%,为全行业第一,远高于顺丰。

在盈利方面,中通2019年全年GAAP下归属于普通股股东的净利润达到56.7亿元人民币,与顺丰的预计58亿元归属于母公司股东净利润非常接近(由于中通在美股上市,因此其GAAP准则下归属于母公司股东净利润与顺丰归母净利润口径最接近)。

可以看出,尽管中通在加盟商模式下,票单收入远低于顺丰的情况下,其通过优秀的成本控制能力,将净利润率提升到很高的水平,总的利润规模与顺丰不相上下。

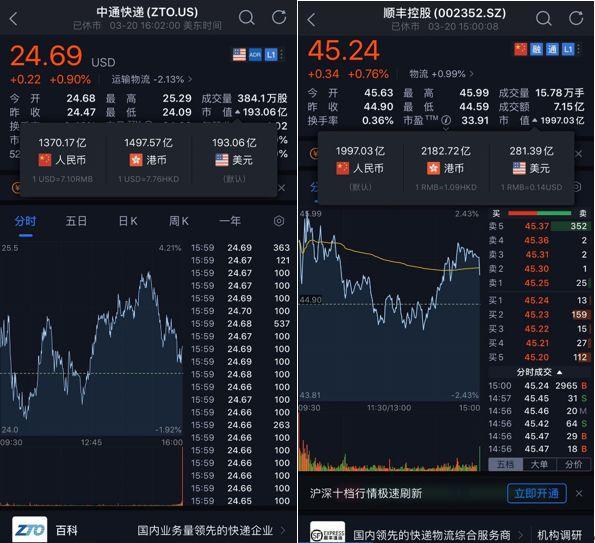

在公司市值表现上,截止到上周五收盘,A股上市的顺丰市值为1997亿元人民币(约合281.39亿美元),较中通的193.06亿美元高出88亿美元市值。但考虑到近期受新冠肺炎在美国蔓延以及国际原油价格暴跌的影响,近期美股较A股处于更加恐慌性下跌的过程中,中通在美股的动态市盈率仅为24.22倍,远低于顺丰在A股的33.91倍动态市盈率。剔除不同市场间市盈率差异的影响,两家公司在市值表现上非常接近。

2019年对于大多数快递行业公司是丰收的一年,伴随着国内几大电商巨头表现强势以及整个行业渗透率的提升,快递公司业绩也随着行业的增长而水涨船高。

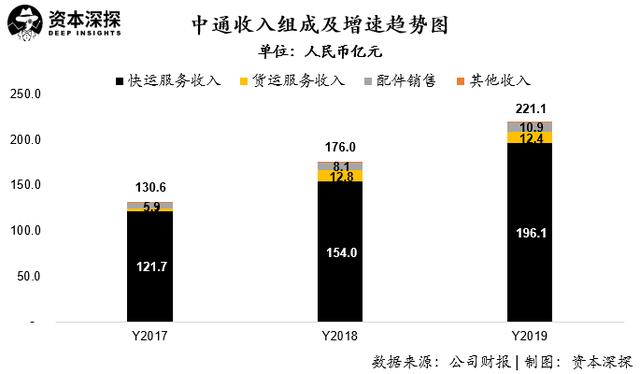

中通2019年全年取得营业收入221.1亿元人民币,同比增长25.6%。尽管低于韵达的149.89%以及申通35.58%的营收增幅,但仍然算得上表现不错。

其中快运业务贡献196.1亿元人民币收入,同比增长27.3%,占总收入比例高达88.7%,是中通最大的收入来源。货运业务收入12.4亿元,相比去年同期下降3.3%;配件收入10.9亿元人民币,同比增长34.1%。

公司收入的增长主要是由于快件业务量的快速增长。中通2019年全年快件业务量121.2亿件,同比增长42.2%,远高于行业平均增速。

但由于行业竞争加剧,公司为了抢夺更多的市场份额不得不加入价格战中,公司单票收入有所下降,进而在一定程度上拉低了收入增速。中通2019年剔除跨境业务收入后的单票收入为1.72元,相比去年同期下降10.1%。

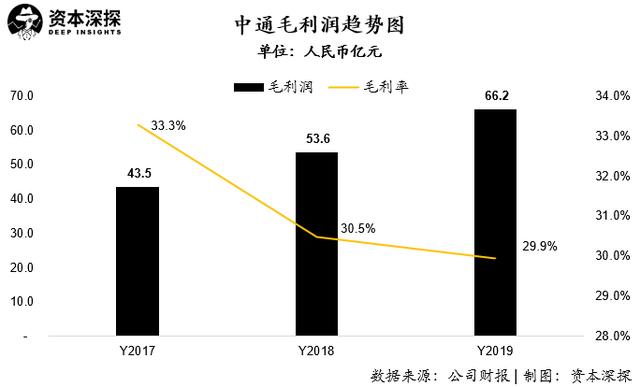

尽管迫于行业竞争,中通在单票收入上不得不适当妥协,但在成本端出色的控制能力使公司毛利水平保持稳定。公司2019年取得毛利润66.2亿元人民币,同比增长23.4%,略低于收入增速;公司毛利率为29.9%,低于去年同期0.6个百分点。

2019年,中通通过对自有车辆比例的提升以及对车队精细化管理效率的提升,单票运输成本下降8.8%至0.62元。

而另一方面,中通在分拨中心自动分拣设备的大面积投用,大幅提升了分拨中心的自动化程度。公司2019年单票分拨成本仅为0.34元,同比下降9.6%。

中通2019年扣除跨境业务后平均单票成本为1.18元,较2018年下降8.7%。

成本端的出色控制保证了利润的提升。中通2019年调整后(Non-GAAP)净利润达到52.9亿元人民币,同比增长26.0%;利润率为23.9%,与去年同期持平。

而反观目前已公布2019年业绩的上市快递物流公司,除了顺丰2019年净利增长27.24%以外,申通及韵达分别净利下降30.06%以及1.57%,而百世集团2019年则仍处在摆脱亏损的挣扎中(圆通和德邦目前仍未披露2019年报)。

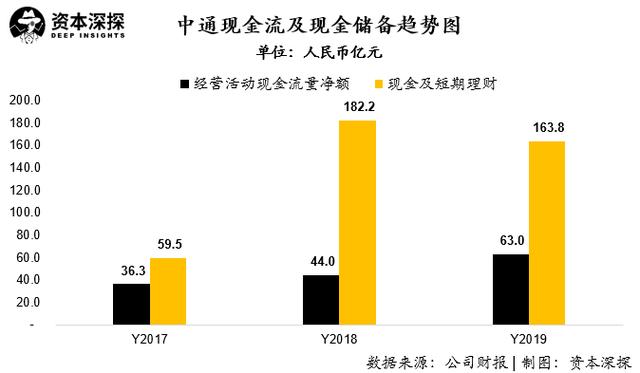

在资金方面,中通2019年经营活动现金净流量为63亿元人民币,同比增长43.1%;公司截止2019年末现金储备高达163.8亿元人民币。持续的自身造血能力以及巨额的现金储备,使得中通在价格战的威胁中更加从容。

尽管新冠病毒在2020年的不期而至,使得以加盟模式为主的中通在收入端面临不小的压力,但随着国内疫情的持续向好以及2月份以来复工复产的稳步推进,中通也通过积极的调整迅速恢复产能。中通快递董事长赖梅松在财报中表示:“截至到目前,湖北省以外的经营已基本恢复,市场份额也回到了疫情前的水平。”

疫情期间,随着人们对电商依赖程度的提高,快递行业在今年将迎来新的一轮机遇,而对快递行业“一哥”的争夺战,必将更加精彩。

微信扫一扫

微信扫一扫