5月27日消息,京东物流在港交所发布公告,京东物流最终发行6.09亿股,发售价已确定为每股发售股份40.36港元,全球发售募集资金净额预计约为241.13亿港元。每手100股,股份代码为2818,预期于5月28日上午九时在港交所上市,今日16:15-18:30进行暗盘交易。

其中,香港公开发售获得136.5万人认购,超购约715倍,触发回拨机制,公开发售占比扩大至9%,公开发售最终数目为5482.45万股。国际配售超购10.8倍,发售占比106%,发售数目为6.46亿股。

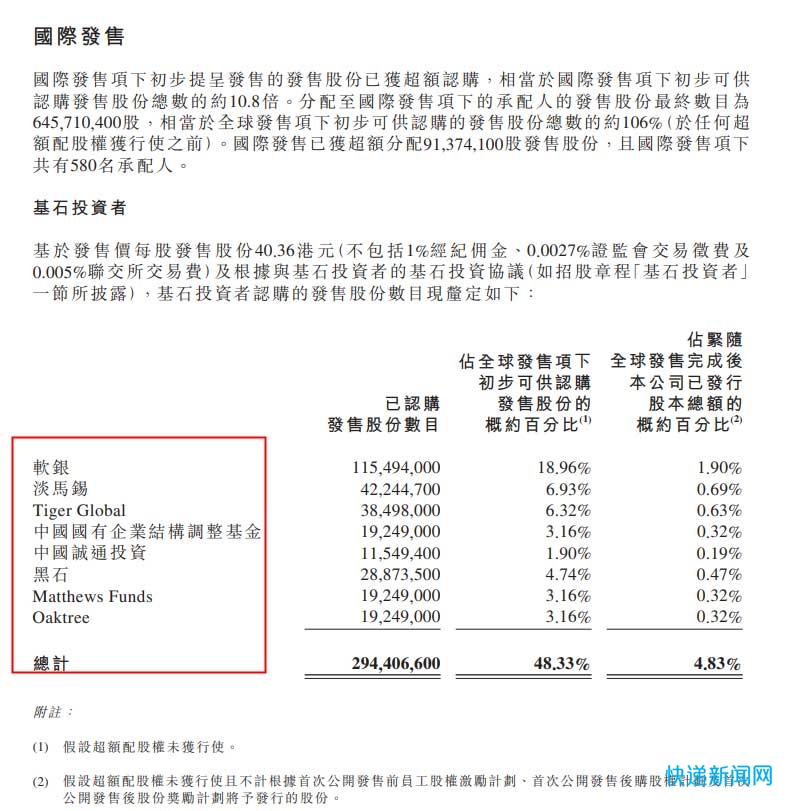

基石投资者中,软银认购1.15亿股,上市后持股1.9%,淡马锡持股0.69%,国调基金持股0.32%,8大机构合计持股4.83%。

此外,公司向现有股东分配股份,高瓴获分配95万股,上市后持股2.38%,红杉资本持股1.19%,腾讯持股0.62%。

值得注意的是,公司前25大股东持股高达90%,容易引发股价暴涨暴跌。公司公告提醒,“投资者务请注意,即使仅有少量股份发生买卖,股份价格亦可能大幅波动,在买卖股份时务请审慎行事。”

综合此前公告,2021年2月16日,京东物流正式向香港联交所递交招股申请,2021年5月17日-5月21日招股,拟全球发售约6.09亿股股份,发售价将不低于每股39.36港元且不超过每股43.36港元。

据了解,京东物流认购火爆,是近期少数首日孖展认购破千亿的新股。

港媒此前报道称,综合多间券商数据显示,京东物流首日招股录得约1165.5亿元孖展,超额认购146.1倍。其中,辉立借出230亿元、华泰借出201亿、富途借出186.1亿元、耀才借出130亿元、信诚借出50亿元。招股启动两日,京东物流两天孖展额1688亿港元,超购212倍。

京东物流招股期间,为助力投资者提高打新中签率,富途全面开放20倍融资杠杆,面向全体客户无门槛开放20倍杠杆,融资额度进一步提高至300亿。

————————————————

原文作者:王小孟

转自链接:https://www.dsb.cn/149397.html

版权声明:著作权归作者所有。商业转载请联系作者获得授权,非商业转载请保留以上作者信息和原文链接。

微信扫一扫

微信扫一扫