一、京东物流上市

继京东、达达、京东到家、京东健康上市后,刘强东再次把京东物流推向港股市场捞一把!

中证报消息称,截止5月21日上午10点, 京东物流香港首次公开募股面向散户投资者部分结束认购。据市场消息透露,京东物流获超过100万人认购,超额认购逾700倍,冻资逾5500亿港元。

而5月28日上市首日,京东物流开盘价为每股46.05港元,较发行价上涨14.1%,市值超2800亿港元,一度逼近顺丰的市值。

然而好景不长,京东物流盘中高开低走,最终收报41.7港元,涨幅仅剩3.32%,市值也萎缩到2540.2亿港元。

那100万打新的参与者,恐怕万万没有想到,上市的第一天,就差点栽了,大钱没赚到,反而险些被套!

从京东物流过往的业绩表现看,2540.2亿港元的估值仍然存在虚高。

原因如下:

极高的资产负债率。2017-2020年,京东物流并表后的资产总依次为284.44亿元、400.53亿元、565.95亿元,负债总额为293.61亿元、421.38亿元和557.32亿元。大概估算,资产负债率依次达到103.22%、105.21%、98.48%。资产负债率极高,企业资不抵债。

连续14年亏损。招股书显示,2017-2019年京东物流营业亏损分别为20.7亿元、51.37亿元、10.22亿元,三年累计亏损82亿元。虽说受疫情影响营收略有反弹,但2020年前三季度京东物流依旧亏损1170万元。

京东物流成立至今,仍旧未实现盈利,亏了足足14年。

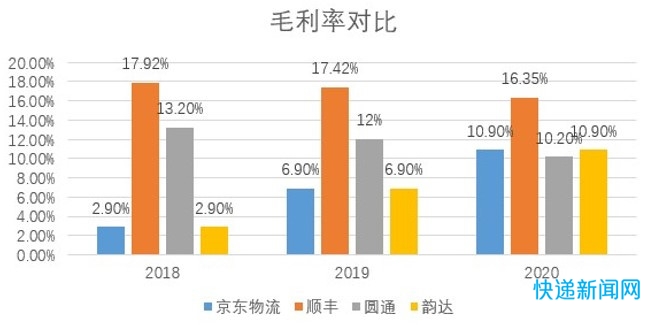

毛利率远低于同行。招股书显示,京东物流2018-2020年毛利分别为10.8亿元、34.32亿元和54.18亿元,毛利率从2018年的2.9%提升到2020年的10.9%。但是,和同行业对比,这个毛利依旧不太够看。虽然2020年京东物流毛利率追赶上韵达和圆通,但依旧低于顺丰。

营收不及顺丰一半。据京东物流公布的数据,2018-2020年营收依次为379亿元、498亿元和734亿元,而顺丰控股同期分别为909亿元、1121.9亿元和1539.87亿元。

顺丰市值约3000亿元,而京东物流估值接近2600亿元。营收不及顺丰一半,估值却相当于顺丰市值。

另外,京东物流20017年创立至今,仍未实现盈利。从市盈率来看,顺丰的市盈率是最高,韵达紧随其后。

和这些快递公司相比,京东物流有何颜面估值逼近顺丰市值?

接着比较京东物流、顺丰和三通一达的收入增长情况。虽说京东物流收入增长率较顺丰相对较好,但顺丰体量大。

以上分析的种种,无论是从营业收入还是毛利率,还是其他,都会发现京东物流2600亿港元的估值极大可能是被虚高了。

那京东物流打新首日就受到资本追捧,究竟是为何?

二、刘强东编织一个帝国梦

最主要的是大多数人都活在刘强东编织的帝国梦中。

企业家一向喜欢给我们普通老百姓画大饼。这次,刘强东画了一张“一体化供应链”的大饼。

京东物流不是快递物流公司,而是中国最大的一体化供应链服务商。

那到底什么是供应链物流呢?

所谓供应链物流,就是供应链物流服务商提供“一条龙”式服务,即“仓配模式+直营配送”。

具体操作是:1)京东物流根据系统预测出各类商品的需求,根据预测结果提前将商品放至在全国搭建的前置仓中;2)京东订单处理中心根据客户下单向客户所在区域的前置仓下达发送指令;3)商品从前置仓派送至客户附近的京东派件网点,最后京东快递员完成末端派送。

这一模式至少缩减了一半物流时间,极大提高物流服务效率。

供应链物流服务到底有多大想象空间呢?

据灼识咨询报告,预计一体化供应链物流服务行业的市场规模将由2020年的2万亿元增加到2025年的3.2万亿元,复合年增长率为9.5%,约为同期物流支出增速的1.8倍。

未来一体化供应链市场前景广阔。

2019年京东物流在中国一体化供应链物流服务商中排名第一,市占率2.2%,而排名前十的市占率仅8%。京东物流作为中国最大的一体化供应链服务商还有很大的发展空间。

在竞争激烈、危机四伏的物流行业,京东物流另辟蹊径,不再强调物流属性,而是强调供应链,这一差异化路线或许是独得资本青睐的根本。

但是,虽然京东物流在一体化供应链中有绝对优势,但是也存在不少风险。这反映在外部收入构成中。

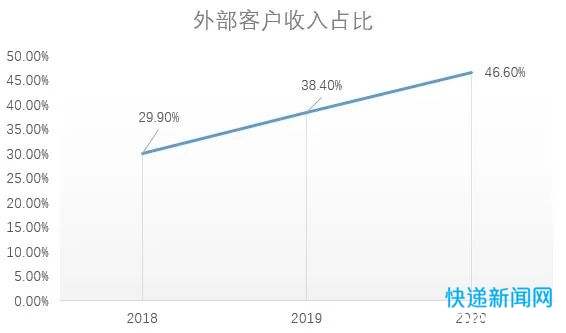

自2017年京东物流开启对外开放战略,京东物流外部客户收入占比从2018年的29.9%上升至2020年的46.6%。

虽然外部收入占比近一半,但大部分都是依靠入驻京东平台的第三方商家的贡献。如果剔除掉这部分人,京东物流市场占有率非常低。

除此之外,京东快递价格贵也是一直遭人们诟病。

下面是根据各家快递公司收费标准,假设从深圳寄往上海、北京,不超过首重,两者平均计算出的寄件价格。

可以看出,京东快递寄件价格仅次于顺丰。

另外,京东物流受众人追捧,并不排除有京东名气的加持。

借着京东名气上市,京东物流估值也被资本借机炒高,更多小白看着虚高的估值纷纷入场。等到上市之后,资本家就开始收割韭菜。

这出戏在资本市场并非孤案。

2018年7月9日上午,小米在港交所正式挂牌交易。当时小米估值达1000亿。上市首日直接破发,估值从1000亿到480亿,开盘跌2.35%,跌破发行价,投资者亏损近15%。

2021年5月7日凌晨,水滴公司于5月7日登陆纽交所成为“保险科技第一股”。上市首日,水滴公司开盘即遭遇破发行情,盘中跌幅一度扩大到20%,全天跌幅达19.17%,市值仅为38亿美元,远不及此前市场预期。

这种把戏资本家玩得炉火纯青,不知京东物流上市后是否会步小米、水滴筹后尘?

三、京东物流盛名之下难副其实

作为当下国内市场当之无愧的IPO收割机,京东物流是否能够从京东集团独立出来,且上市之后不负所望?

过去,京东物流过渡依赖京东输血。数据显示,2018年京东关联收入占总收入比重70%,2019年占比61.6%,2020年前三季度占比56.6%。虽然比重是在降低,但仍然不能忽略京东物流过度依赖京东的事实。

如此依赖京东输血,一旦上市,又怎么从顺丰和通达系手里“虎口夺食”?

除了对京东电商平台过渡依赖,硬件设施也存在大问题。

干线运输较弱一直悬挂在京东物流头上的一把利剑。和顺丰相比,京东物流在干线运输方面差得不是一星半点。

据数据统计,截止2020年末,京东物流自营运输车队仅有7500辆卡车及其他车辆,而顺丰拥有10万辆干线/支线运输车辆,4.3万辆末端收派车辆。顺丰的车辆总数是京东物流的19倍!

陆运比不过顺丰,在空运上更是不及顺丰!

截止2019年末,顺丰拥有58架自营全货机、13架租赁全货机,500名飞行员,73个先线路,而京东物流的空运基本上没什么声明。

但造成这种尴尬情况也是由于京东物流的运营模式。京东物流仓储代运输的模式决定了京东物流的强项是仓储,而非长途运输。长途运输相对来说是京东物流的短板,但是当承接外部出货运输业务的时候,又该如何维持原来的服务质量呢?

京东物流背靠京东集团,盛名之下,怕是难副其实。

其实,京东确实一直在亏钱,但是却不缺钱。京东的亏损主要是在仓库建设和物流上,虽然前期投入大,但对企业未来发展确是有利的,而且现在仓库基本建成了。

并且,京东还有一个投资部,只是比较低调。据数据显示,京东2012-2017年间共投资112个项目,主要投资在电商、本地生活、汽车交通等领域,且投资金额也不小,投资总金额高达588.67亿元。

既然不缺钱,那旗下公司为何频频上市呢?如果旗下公司真那么好,刘强东真舍得拿来上市便宜大甩卖?

————————————————

原文作者:财经观察网

转自链接:https://www.dsb.cn/149610.html

版权声明:著作权归作者所有。商业转载请联系作者获得授权,非商业转载请保留以上作者信息和原文链接。

微信扫一扫

微信扫一扫