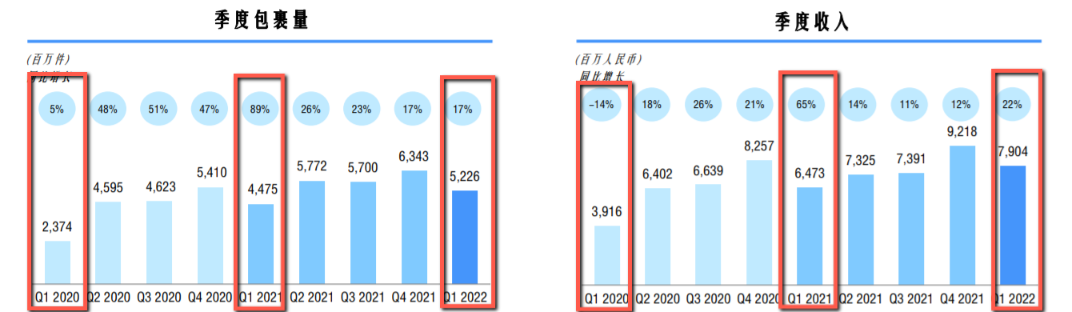

此前国家邮政局发布的数据显示,2022年一季度,全国快递服务企业业务量累计完成242.3亿件,同比增长10.5%;业务收入累计完成2392.8亿元,同比增长6.9%。和行业数据对比也不难发现,中通快递业务量和收入增速均大幅领先行业平均速度。

能取得这一成绩,与中通快递过去两年高资本开支投入有关。

过去四年,中通快递资本开支呈现逐年递增,分别为40亿元、52亿元、92亿元、93亿元,仅次于顺丰控股的192亿元排在第二。中通快递的分拣中心以及网点数量增加,大大增加了运转效率,同时也降低了人力成本。

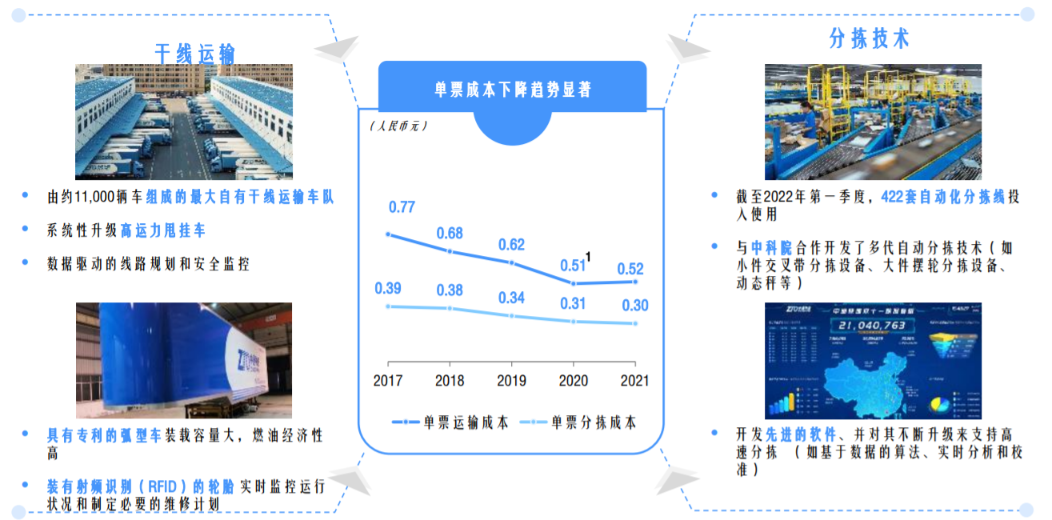

根据一季报数据,中通快递目前拥有99个分拣中心,超30700个揽/派件网点,直接网络合作伙伴数量约5750余名,分拣中心间干线运输路线为3650余条,干线车辆数量约为11000辆,其中约9200辆自有车辆为车长15至17米的高运力车型,这些均为长时间资本开支累计下的资产。高运力车辆使用率提升、自动化率提高和路由规划优化带来的运营效率提高是保障其业务量增长的基础,而这些基础离不开过去几年的投入累积。

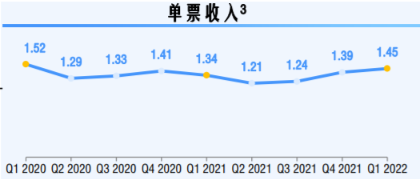

虽然短期受疫情和油价上涨影响,中通快递单票分拣加运输成本上涨 2.3%,但由于核心快递业务的8.5%单票价格上涨以及运转效率提升,今年一季度公司的单票收入依然达到了2年内的最高点,1.45元/票。长期看,受持续的资本投入和当前规模效益影响,公司或许能重新回到过去五年单票成本下降的通道中。

“效率战“打响

当前“价格战”已告一段落,市场逐渐进入良性竞争,随着行业内企业逐步重视资本投入,未来“效率战”将会是企业竞争的致胜点。

事实上,快递公司们都在加大资本投入。

顺丰控股去年资产投资额度(不考虑股权投资)高达192亿元,占总营业收入的9.3%,创上市以来新高。这192亿元资金主要投向分拣中心、飞机、仓库、车辆、土地等固定资产。

去年11月,顺丰控股完成定增募资股权登记,募集总金额 199.99亿元,每股发行价57.18元/股,具体投向用于主营业务及未来战略布局,包括鄂州民用机场转运工程项目、速运设备自动化升级项目、数智化供应链系统解决方案建设项目、陆路运力提升项目等。近年来高额的资本投入给顺丰控股带来高达99.4%国内覆盖率,98个国家及地区的国外覆盖,另外还有35.5%的全国航空货邮运输量占比、86架货机、2114条国内航线、9万5千辆货车、20000条海运路线。土地资产方面,顺丰控股拥有324个快递中转场、118个快运中转场、2119座仓库和2万1千个自营网点以及16万8千个合作网点。今年前四月经营数据显示,顺丰控股单票收入每月均保持正向增长。

韵达股份去年资本开支达92.19亿元,同比增长47.74%,其中投入土地与分拣中心的数额达到67.08亿元,通胀型资产的投资仍保持了较高规模。相应的去年公司成本有所下降,单票中转成本为0.82元,同比下降6.59%。韵达股份表示,未来公司资本开支将处于收缩期,产能利率用将爬坡,业务饱和边际和资产周转率将不断提升,在充分发挥规模效应、集约效应、降低单票边际成本等方面具有核心竞争力。

申通快递去年资本投入达28.73亿元,主要投向围绕转运中心建设、自动化分拣设备和干线运输车辆方面。2021年公司单票快递成本为2.17元,同比下降7.66%。公司表示将充分借助数智化能力全面排查快递全链路成本,加码自有运力投入,提升车辆装载率,降低运输成本,从而推动整体单票快递成本保持进一步下降。当前,申通快递拥有4000台干线车辆,独立网点数量超4600个,服务站点及门店30,000余家,直属运转中心77个,有自动化分拣设备235套,其中交叉带157套;摆臂78套。

圆通速递去年资本开支合计约55.6亿元,主要投向包含土地采购、转运中心建设、自动化设备、飞机及运能购置等。 截至2021年底,公司服务网络覆盖全国31个省、自治区和直辖市,地级以上城市已基本实现全覆盖,县级以上城市覆盖率达99.54%。在转运中心、城配中心等共布局完成自动化分拣设备154套,自有干线运输车辆达5370辆,自有航空机队数量10架,全国范围内拥有加盟商5102家,终端门店超64000个。得益于资本投入,公司单票运输成本从2019年的0.69元/票降至2021年0.50元/票,单票中心操作成本从2019年的0.36元/票降至0.30元/票。

微信扫一扫

微信扫一扫