投稿来源:螳螂财经

疫情之后,快递行业的价格竞争问题正逐渐浮出水面。

今年的“双11”从10月底便开始,时间提前了,快递运输压力错开了,但仍有不少消费者吐槽,自己的“快递”变成了“慢递”,商品迟迟未至。

事实上,快递变慢这个问题,在今年已经不是第一次被吐糟了。究其原因,与各快递公司持续开展的“价格战”脱不开关系。

疫情期间,线下实体行业纷纷停摆,唯有电商行业持续加速,随之而至是巨大的快递业务量,为了趁机争夺市场,各快递公司也一再降低自己快递费,抢占业务。

但很明显,快递费的降低,直接导致了快递员和中转站网点的收入减少,随之带来的便是快递员罢工,快递派送过慢等问题。

依“螳螂财经”看来,价格战似乎还没有结束。除了传统的快递巨头“通达系”之外,今年开始,从印尼远道而来的快递新军“极兔快递”也加入了这个市场,带来新一轮的价格乱战。

新旧快递军团混战,新军能否突围而出?

同为老幺,借“百世”看“极兔”

极兔快递于2015年在印尼成立,在今年3月,正式进入中国市场,发展也非常迅猛,目前已经接入了国内十多个省市业务,才半年时间,达到日均500万票的业务量。

同时,由于“极兔”的创始人李杰,也是OPPO印尼的创始人,通过段永平和黄峥师徒这一层关系,目前看来,“极兔”已经抱上了拼多多的大腿,成为其流配送承运商。

有了拼多多这位大佬支持后,“极兔”也放下心来烧钱。像拼多多的百亿补贴一样,“极兔”也对快递员的派件费进行补贴,曾有业内消息称,今年七八月期间,“极兔”每天就烧掉了一个亿。

极兔背靠拼多多,而“通达系”则背靠阿里,大家都在烧钱,这种情况下, “极兔”的未来将会如何?不妨从上一位快递军团的老幺中找参考。

在“通达系”快递军团中,百世快递成立时间最晚,2007年成立,2010年通过收购“汇通快运”,搭上了快递行业飞速发展的最后一部尾班车。

2017年,百世在美国上市,不过上市至今,百世的股价已经跌了将近3/4,市值蒸发了7成,今年上半年净亏损7.82亿。

虽然股价“一跌再跌”,但回看公司的营收数据,其业务量和营收还算可以,市场份额也保持在10%左右,算得上是快递第一梯队,接连亏损,股价不振,原因到底在哪里?

“螳螂财经”查了查其营收和业务量的数据,截止今年以前,百世这两个数据每年都能实现一定的增速,其市场份额也一直在增长,从2017年的9.4%到2019年的11.9%。

毛利率和毛利收入也是逐年递增的,至少账面上,毛利润是正收入的。可为什么百世还是每年亏损?今年上半年,净利润由亏损2.56亿元进一步扩大至亏损7.82亿元,降幅高达205.59%。

毛利润为正,净利润却亏损,首先考虑的是,公司各种费用支出过大,比如运输费、人员费用等,而这就与百世的轻资产模式有关了。

其实,快递行业当中,除了顺丰采取直营模式之外,其它快递公司都是采取加盟制,就是总部只负责全国转运中心体系与干线运输体系,末端收派则交给加盟商负责。

因此,在总部的资产当中,转运中心土地、房屋、自动化设备和车辆等,这些都是公司的固定资产。

而百世则采取了“最轻的”轻资产模式,土地和车辆采取租赁和外包模式,主力放在自动化设备的研发和投入上。2019年,百世的研发费用,占了净利润的7成左右。

当然,百世作为快递军团的老幺,资金量不大,与其拿“大资金”跟“通达系”硬拼固定资产,不如选择将有限的资金投入到回报率最高的领域,改善自动化设备,可以“以小博大”,更快速地降低人员成本和提升竞争力。

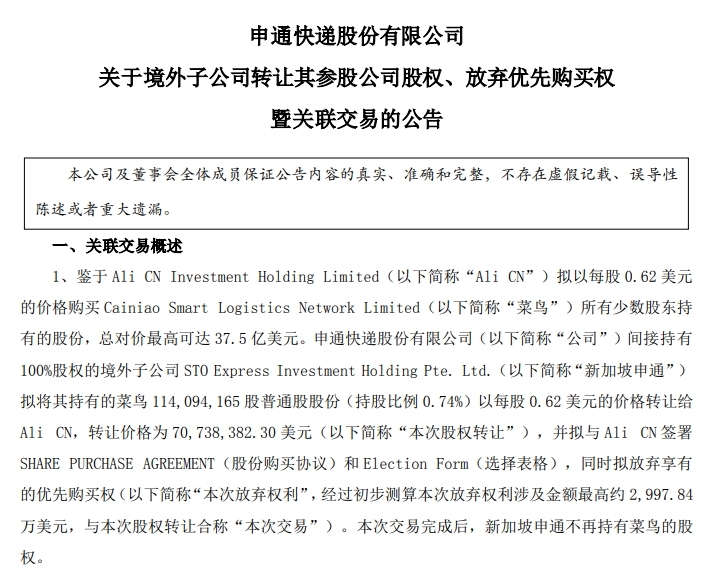

况且,百世如此重视研发投入,也跟其背后的大金主阿里的平衡策略有关。众所周知,目前阿里分别持有圆通、申通、中通和百世的股份,在阿里的快递王国中,它对几家公司都有不同的资产配置重点。

圆通的投资集中于土地与转运中心;申通则是土地与车辆;中通在车辆、转运中心、土地等方面的投资整体较为领先;最后,百世则以投资自动化为主。

除此以外,百世没能集中精力在“物流”业务上,也是导致亏损的一个重要原因。要知道百世的“快递+快运”业务,占了公司收入的7成以上,但百世还是想寻求多元化发展。

此前投入的“百世店加”业务,以打造“物流+商流”便利店为目标,但业绩不如预期,三年共计亏损了6.17亿元,一直都被称为财报里的 “拖油瓶”。

百世的现在,会不会是极兔的未来

回看百世的接连亏损,虽有自身因素的限制,但也是因为在竞争异常激烈的快递市场中生存下来,本来就不容易。每年各家公司的市场份额都在变化着,并没有谁能一直安心稳坐第一。

疫情后加剧的价格乱战,也是各快递公司想加速抢占市场所致,但多年下来,各个公司都已经有自己“主战场”,想光凭价格战吞食份额,成本会非常庞大。

因此,对快递新军来说,会烧钱不是重点,懂得怎么省钱,才是最终存活下来的关键。以百世为例,经过多年的追赶,它的成本已经处于中低端市场中的较低水平。

今年上半年,百世的单票成本持续下降,不含派费单票成本由1.17元降至0.94元,同比下降19.7%。

而韵达的扣费单票成本为1.09元,中通为1.01元,申通为2.47元,对比其他快递公司,百世的成本控制能力,绝对算得上中上。

由此可见,虽然错过在土地、车辆等大型资产上的投入,但在自动化设备上的投入,也并非毫无益处。

不过,在刚进入快递行业时,百世也熬过一段“烧钱期”。一开始,百世不如“通达系”有影响力,为了吸引更多加盟网点,百世选择了成本更高的“多转运模式”。

转运中心越多,快递转来转去,成本也会增多,但转运中心太少,则很考验区域加盟网点的转运能力,对一些小网点来说,接收快递不方便,会让它们拒绝加盟。

为此,早期的百世只能选择这种高成本的“转运模式”,以换取更多的加盟网点,来扩充自己的派送网络。毕竟能否快速送达,能否深入下沉市场,都影响着消费者对公司的评价。

2015年,百世的转运中心数量最高曾达到279个。其后,百世的业务量提升了,对加盟网点有了更好的议价能力。2018年,百世便开始减少转运中心至100个左右,与此同时,百世的转运成本也降了下来。

显然,极兔也想“抄作业”,首先通过收购龙邦速递,拿下它的运输网络,为进入中国打下基础。

但从今年双11的战况来看,极兔的运量仍不能满足庞大的业务量。从网点数量上看,韵达在全国目前有4万多个网点,中通、圆通、申通都有2-3万个网点左右。

相比之下,极兔官网给出的网点数据并不明确,我们以北京为例,搜索一下网点数量,蓝色是中通网点,红色是极兔的,对比很明显,中通一个城区的网点,就比极兔一个城市的点都要多。

同时,业内还传出来极兔“蹭网”派件的新闻,意思就是对一些偏远地区的快件,不同快递公司加盟商之间,会采取末端共配和转运,互相借用彼此的网络。

但这牺牲自己,成全别家公司发展的事,显然没几个快递公司愿意做,很快,业内就传出封杀极兔“蹭网”的新闻。

“蹭网”不是长远之计,极兔只能不断融资输血,打造自己的分拨中心、集散站,还有购置车辆,这些基础设施是快递公司运输网络的命脉,也是非常烧钱的部分。

极兔的一个加盟商提到,“我们最大的分拨中心在广州,花了1200万,甘肃的分拨中心300万,杭州的集散站至少有7个,每个也得120万以上。”

“烧钱换量”的做法颇有些拼多多的影子,但在一个成熟的市场里面,这是最快,也是最有效的竞争方法。

除了“烧钱”之外,极兔也在努力做一些运营上的创新,比如将网点截单时间提前到了6点,错开物流高峰,当别家快递还在装车的时候,极兔已经在路上跑了,希望通过这个方法,可以在进一步加强运量,尽快与其它快递公司抗衡。

回看百世,花了8年的时间,才实现了快递网络的转型跟调整,那么极兔又需要多长时间呢?更重要的是,市场是否愿意给它这个时间。

快递市场,或将走向寡头市场

2011年至今,当年近2000家注册快递企业大多数已经接近消亡,大浪淘沙之下,能依然站在市场的快递公司,不足十家。

百世成立于2007年,赶在电商行业飞速发展前加入,也吃到了电商带来的红利,此后全国快递业务量每年都有约50%的增速。

即便百世现在仍为如何突破亏损而苦苦挣扎,但至少它赶上尾班车了,而极兔,则可以说错过了一整个黄金十年。

错过十年的黄金时间,对快递新军来说,是损失资本积累的时间,也错过了资本市场的支持,想要在后续跟其它快递品牌竞争,极兔必须比别人更快拿出成绩,才有可能进一步做强。

但是,从2016年开始,快递业务量的增速已经放缓,虽然,目前国内快递行业仍处于多头竞争的局面,但市场增量有限,末尾淘汰制只能加速进行。

回看2019年快递行业的市场份额,“通达系”跟顺丰、百世合起来占据了8成左右的份额,留给快递新军的空间并不多。

而从市场前三的份额来看,中通、韵达、圆通分占“一二三名”的状况,已经持续近4年了,且这三家的份额还在不断的扩大,大有长久霸占“前三”的趋势。

长远来看,国内快递行业很有可能跟欧美市场一样,进入寡头垄断的局面。以美国为例,前三家快递公司USPS、UPS和FedEx,合计占了美国快递市场90%的市场份额。

极兔此刻进入市场,虽然不知道它是否握着更强的“杀手锏”,但从快递行业的发展路径来看,未来的极兔,将很有可能走上被并购,或并购别人的道路。

比如,此刻抱紧拼多多大腿的极兔,未来又会不会成为拼多多的一员,就像苏宁收购了天天快递那样?

趁还有时间,极兔必须为自己奋力一战,否则一旦国内快递市场形成了寡头趋势,达成了稳定的竞争价格,那时候的快递新军,将不会再有议价能力。

微信扫一扫

微信扫一扫